Richiedi qui la tua Dichiarazione

Evita errori e sanzioni, affidati a specialistiLa dichiarazione di successione è una procedura telematica che può nascondere insidie, soprattutto in presenza di immobili.

Compila ora il form

- ✓ FINO A 3 EREDI INCLUSI

- ✓ FINO A 3 IMMOBILI

- ✓ ATTIVO IN TUTTA ITALIA

COMPILA IL FORM

Sei un professionista?

La successione è un processo che trasferisce il patrimonio di una persona, alla sua morte, ad un altro soggetto chiamato erede o successore. Il successore può essere scelto con il testamento (successione testamentaria). In mancanza di testamento o, se nel testamento il defunto non ha disposto di tutto il suo patrimonio, è la legge a dire chi eredita e quanto (successione legittima). La legge, in ogni caso, riserva poi una parte del patrimonio ai parenti più stretti del defunto (successione necessaria). Il successore eredita assieme ai beni del defunto anche i suoi debiti. Crediti e debiti vengono indicati dal successore in un apposito documento: la dichiarazione di successione. Sulla base di questi dati, l’Agenzia delle entrate calcolerà le imposte che sono dovute dai successori.

Sono obbligati alla presentazione:

- gli eredi;

- i legatari (sono tali quei soggetti che subentrano nei diritti su un singolo bene, ad esempio un immobile, e non partecipano all’intera eredità);

- i curatori, in caso di eredità giacenti;

- altri esecutori testamentari, talvolta nominati nel testamento;

- i trust.

La successione non ha un costo uguale per tutti. La spesa dipende da tanti fattori, come il valore del patrimonio e il tipo di rapporto che legava il successore al defunto (coniuge, figlio, parente, amico, ecc. ). Le principali imposte che i successori sono tenuti a pagare alla morte del defunto sono:

- imposta di successione;

- imposta catastale e imposta di trascrizione o anche detta ipotecaria.

Aliquote Di Successione:

- coniuge e parenti in linea retta (figli, genitori e , in generale, ascendenti e discendenti): 4%, con franchigia fino a € 1.000.000,00 di valore dell’eredità;

- fratelli e sorelle: 6%, con franchigia di € 100.000,00;

- altri parenti fino al 4° grado, affini in linea retta, affini in linea collaterale fino al 3° grado: 6% senza franchigia;

- tutti gli altri soggetti: 8% senza franchigia.

- certificato di morte;

- documenti e codici fiscali di tutti i soggetti;

- atto notorio sostitutivo degli eredi da richiedere presso il comune;

- certificazioni degli istituti di credito comprovanti il saldo alla data del decesso;

- testamento con relativa pubblicazione nel solo caso di successione testamentaria.

Costituiscono l’attivo ereditario tutti i beni appartenuti al defunto, ed in particolare:

- beni immobili in genere, ovvero case, locali commerciali, terreni di qualsiasi classe (agricoli o edificabili);

- opere d’arte;

- conti correnti bancari e postali;

- azioni, obbligazioni, fondi fiduciari;

- partecipazioni in società (con casi di esenzione che vedremo più avanti);

- beni di lusso (es. barche);

- oro, gioielli e beni contenuti in cassette di sicurezza o plichi chiusi;

- denaro.

- Sono esclusi dalle tasse di successione:

- titoli di debito pubblico come i BOT (di vario tipo), i CCT e altri titoli di Stato equiparati;

- aziende familiari e partecipazioni sociali, se le aziende hanno sede in Italia e se i beneficiari proseguono l’attività dell’impresa o ne detengano il controllo per almeno 5 anni;

- TFR e le altre indennità spettanti per diritto proprio agli eredi;

- crediti verso lo Stato (es. rimborso di spese o contributi);

- beni culturali;

- veicoli iscritti al PRA, perché sono sottoposti a tassazione specifica.

La presentazione delle successioni è sempre obbligatoria quando nell’asse ereditario sono presenti immobili. L’obbligo di dichiarazione non sussiste in caso di successione da parte del coniuge e dei parenti in linea retta quando l’attivo ereditario ha un valore non superiore a € 100.000 (€ 25.823 al 13 dicembre 2014) e non comprende beni immobili o diritti reali immobiliari (Decr.Lgs. n 175 del 21 novembre 2014, entrato in vigore il 13 dicembre 2014).

La denuncia va presentata entro 12 mesi. Nel caso di omessa dichiarazione, è dovuta una sanzione che va da € 250,00 a € 1.000,00 se non sono dovute imposte di successione, mentre dal 120% al 240% dell’imposta qualora sia dovuta. Nel secondo caso, se la dichiarazione è presentata con un ritardo non superiore a trenta giorni, la sanzione è ridotta della metà. Entro trenta giorni dalla presentazione della dichiarazione di successione, è necessario presentare la richiesta di voltura degli immobili agli uffici dell’Agenzia del territorio, solo così infatti i beni riporteranno i nominativi del nuovo proprietario

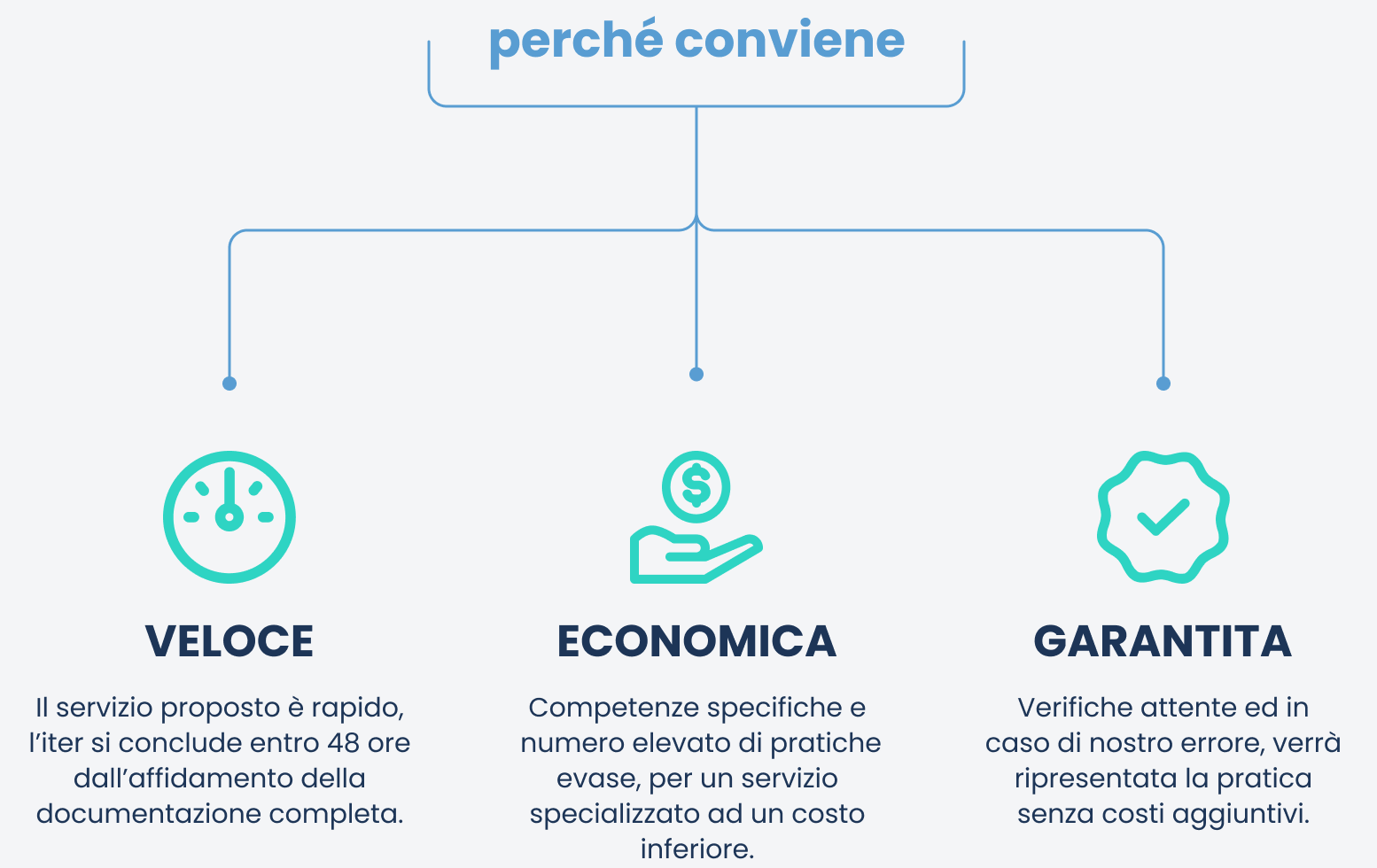

Premesso che dal 23 gennaio 2017 i contribuenti possono presentare la dichiarazione di successione e la domanda di volture catastali direttamente online grazie ai servizi telematici dell’Agenzia delle entrate, è possibile, in alternativa, rivolgersi ad un intermediario (CAF, geometra, commercialista, notaio). Il compenso per l’esecuzione della dichiarazione di successione e della voltura catastale, generalmente, varia in misura proporzionale al valore dell’asse ereditario e va dai € 400/500 per i valori molto bassi, fino a € 800/ 1.000 per patrimoni più consistenti. Naturalmente, andranno sommate tasse, imposte, tributi, marche da bollo e diritti catastali.

100% online, ma anche in sede

Il servizio è disponibile su tutto il territorio nazionale e si svolge on-line al 100%.

Siamo comunque disponibili su appuntamento in sede nelle seguenti città:

- Roma

- Rieti

- Poggio Mirteto (Ri)

- San Benedetto del Tronto (Ap)

Per ogni richiesta di informazioni compilare il form per essere ricontattati al più presto.